Soziale Infrastruktur: Schlüssel zu nachhaltiger Entwicklung und stabilen Erträgen

Wie steht es um diese essenzielle Infrastruktur in Deutschland? Warum könnten Investitionen in diesen Bereichen besonders lohnenswert sein? Thomas Kotyrba antwortet.

Wie steht es um diese essenzielle Infrastruktur in Deutschland? Warum könnten Investitionen in diesen Bereichen besonders lohnenswert sein? Thomas Kotyrba antwortet.

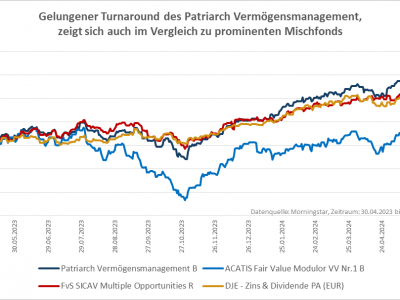

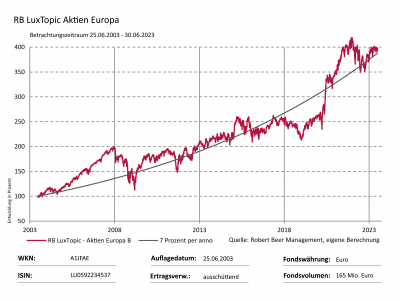

Holger Basler über langjährigen Anlageerfolg, auch in schwierigen Marktphasen, und eine bewährte Anlagestrategie.

Dirk Fischer, Klaus Stüllenberg und Markus Kaiser zeigen, wie eine enge Zusammenarbeit zwischen Produktanbieter, Investor und Fondsberater zum Erfolg führt.

Dirk Drews lotet die Möglichkeiten der Kapitalanlage im Hinblick auf die Themen Klimaschutz und Energiewende unter besonderer Berücksichtigung neuerer Anlagekonzepte aus.

Dana Kallasch und Tobias Tretter von Commodity Capital über die Rolle, die Rohstoffe wie Lithium, Kupfer und Nickel für eine sichere Stromversorgung spielen.

Die St.Galler Kantonalbank Deutschland AG ist die einzige deutsche Bank mit einer Schweizer Kantonalbank als Muttergesellschaft. Sie verfügt über eine Vollbanklizenz, konzentriert sich aber konsequent auf die Vermögensverwaltung.

Die R.I. Vermögensbetreuung AG erläutert, wie Aktienfonds für kaufkraftstabile Erträge sorgen können

Stefan Echter, Wealthcap, über die Wirkung einer Beimischung von Private-Equity-Buy-out-Fonds in klassisch ausgerichteten Stiftungsportfolios.

Dr. Susanne Dittrich und Christian Hesse, Deka, über die Vorteile der Vermögensklasse „Infrastruktur“ und worauf Stiftungen achten sollten.

Engagement-Kriterien der Bank für Kirche und Caritas (BKC) und Abschlußbericht über eine kooperative Engagement-Aktivität mit Brasilien.

Torben Werner, Quadoro Investment GmbH, wirft einen Blick in das Dickicht der „Shades of Green“ und hebt einige suboptimale bis paradoxe Effekte der jüngsten Regulierungswelle der nachhaltigen Geldanlage hervor.

Jörg Busboom von der ÖKORENTA Invest GmbH über die Eignung des Themas Erneuerbare Energien für Stiftungsportfolios und den ÖKOstabil 15 der ÖKORENTA.

Silke Harms von PATRIZIA GrundInvest erklärt, warum Stiftungen auch bei veränderter Zinslandschaft Immobilien treu bleiben.

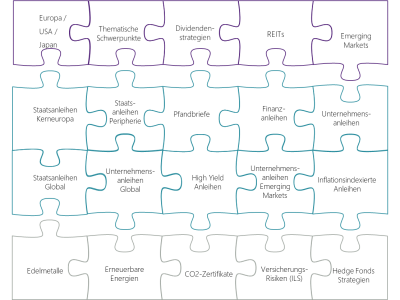

Die Spezialisten von EB-SIM (Evangelische Bank Sustainable Investment Management) erläutern, wie ein modernes, nachhaltiges Multi-Asset-Konzept umgesetzt wird.

Europa ist in aller Munde. Urplötzlich sind europäische Standardwerte gefragt wie nie. Dennoch steckt vielen Anlegern die Unsicherheit der letzten Jahre noch in den Gliedern.

Private-Equity-Fonds sind geeignet, die Rendite-Risiko-Struktur von Stiftungsportfolios zu verbessern. Vor dem Risiko, durch gewerbliche Infektion steuerpflichtig zu werden, können sich Stiftungen mit Feeder-Vehikeln zuverlässig schützen.

Jens Krüger, Leiter Vertrieb Institutionelle Kunden bei St.Galler Kantonalbank Deutschland AG (SGKB DE), über nachhaltige und individuelle Strategien

Die Zinswende hat die Anleiherenditen deutlich ansteigen lassen. Besonders Unternehmensbonds mit guter Bonität sind derzeit so attraktiv wie selten zuvor. Welche Anlagemöglichkeiten sich dadurch für Stiftungen ergeben, erläutern Kundenbetreuer Christian Hesse und Anleihe-Experte Jörg Bungeroth von der Deka.

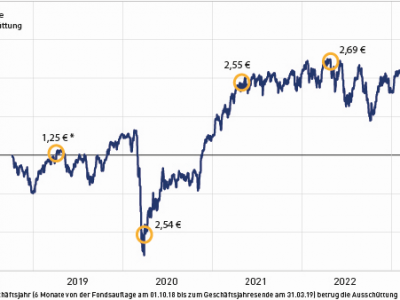

Die Anleiheexperten der Heemann Vermögensverwaltung AG aus Gronau stellen mit dem FU Fonds Bonds Monthly Income (WKN HAFX9M) eine monatlich ausschüttende hochverzinsliche Anlagealternative für Stiftungsvermögen vor.

Cornelia Zimmermann, Spezialistin für Nachhaltigkeit und Corporate Governance im Portfoliomanagement der Deka, über ESG-Engagement

Frank Fischer, CEO & CIO der Shareholder Value Management AG, über die Turbulenzen an den Kapitalmärkten.

Eine neue Studie zu den langfristigen Effekten von Assetallokation und Auszahlungsregeln auf Wachstum und Verluste des Stiftungskapitals in den USA – unter besonderer Berücksichtigung von vier US-Universitätsstiftungen.

Die Einreichung beschlussfähiger Vorlagen zu wesentlichen Nachhaltigkeitsthemen (sog. «ESG-Resolutions») gewinnen auf den jährlichen Hauptversammlungen eine immer größere Bedeutung. Julius van Sambeck, Managing Director bei Ethius Invest, analysiert, was das bedeutet.

Frank Fischer über die Vorteile familiengeführter Unternehmen in Zeiten einer galoppierenden Stagflation

Marianne Schoenleber über das zielgerichtete Vorgehen des US-amerikanischen Asset Managers Neuberger Berman beim klimabewussten Investieren.

Die steigende Inflation verunsichert derzeit viele Kapitalanleger. In einem solchen Marktumfeld eignen sich Dividendenaktien, gerade für Stiftungen, als eine chancenreiche Anlagealternative. Das Bankhaus Metzler erklärt weshalb.

Ein sicherer Freund wird in unsicheren Zeiten erkannt.

An den Kapitalmärkten ist das Umfeld für Anleger zuletzt deutlich herausfordernder geworden. Wie man bei Metzler damit umgeht.

Ein Aktienfonds mit einer ausgeklügelten Sicherheitsstrategie – diese Alternative für Stiftungen stellt Matthias Herold (Robert Beer) vor.

Fountain Square Asset Management hat Ende 2021 mit Ampega und UBS den alternativen Fixed-Income Fonds „FS Colibri Event Driven Bonds” aufgelegt. Eine erste Bilanz von Andreas Meyer.