Private Equity Buyout: Positiver Beitrag zum Rendite-Risikoprofil

Stefan Echter, Leiter Portfolio- und Investment-Management Alternative Investments bei Wealthcap, über die Wirkung einer Beimischung von Private-Equity-Buy-out-Fonds in klassisch ausgerichteten Stiftungsportfolios.

Historische Analysen zeigen, dass eine Beimischung von Private Equity – beispielsweise über Buy-out-Fonds – das Rendite-Risiko-Verhältnis eines klassischen Aktien- und Anleiheportfolio verbessert. Voraussetzung ist, dass das Private-Equity-Buyout-Fonds-Portfolio selbst in mehrere Dimensionen und damit breit genug diversifiziert ist. Dies bedeutet eine Streuung über Unternehmen, Sektoren, Regionen, Fondsmanager sowie Auflagejahre der Buyout-Fonds. Langfristig wird damit über unterschiedlichste Konjunkturphasen hinweg die Schwankung reduziert und das Renditepotenzial erhöht. Private-Equity-Buyout-Fonds funktionieren am besten, wenn Anlegerinnen und Anleger immer, und damit auch in Krisenzeiten, am Ball bleiben.

Private-Equity-Buyout-Fonds weisen im Verlauf der vergangenen 20 Jahre eine beachtliche Outperformance gegenüber dem breiten Aktienmarkt auf. Vergleicht man zum Beispiel den Preqin Buyout Quarterly Index seit 2000 mit dem MSCI World, ist die Performance des Buyout-Index etwa dreimal so groß wie die des weltweiten Aktienindex.

Was aber zudem auffällt: Gerade in volatileren Marktphasen schlägt sich Private Equity im Vergleich zu Aktien gut. Rückschläge wie nach dem Platzen der Dotcom-Blase oder in der Weltfinanzkrise fallen geringer aus. Gleichzeitig setzt die Erholung früher ein. Private-Equity-Buyout-Fonds sind somit kein reines „Schönwetter“-Investment, sondern spielen ihre Stärke auch dann aus, wenn liquide Anlagen in Unternehmensbeteiligungen wie Aktien stärker unter Druck geraten.

Private-Equity-Buyout-Kapital ist aktives Kapital

Der große Unterschied liegt zum einen in den deutlich geringeren Schwankungen. Private-Equity-Buyout-Fonds sind weniger anfällig für die tägliche Börsenpsychologie. Hinzu kommen die längerfristige Orientierung sowie die Möglichkeit zur aktiven Einflussnahme durch den Fondsmanager. Denn Private-Equity-Buyout Fonds sichern sich in der Regel einen beherrschenden Einfluss an den Unternehmen, was ihnen eine wesentlich aktivere Rolle bei der Unternehmensentwicklung ermöglicht.

Investitionen in Aktien hingegen sind zumeist von allgemeinen Marktentwicklungen abhängig, auf die Investoren abgesehen von der Auswahl der Assets wenig Einfluss haben. Private-Equity-Buyout-Kapital ist darauf ausgerichtet, langfristigen Wert zu schaffen und nicht auf kurzfristige Renditeerzielung. So wird durch die Erfolgsbeteiligung der Private-Equity-Buyout-Fonds zudem eine Interessenkongruenz mit den Investoren hergestellt.

Natürlich sind auch Private-Equity-Buyout-Investments nicht frei von Risiken. Immerhin handelt es sich um Unternehmensbeteiligungen und Geschäftsmodelle können auch scheitern. Gegen Risiken aus Eigenkapitalinvestitionen ist auch Private Equity nicht gefeit, das gehört dazu. Deshalb kommt es wie in jeder Assetklasse auf eine breite Diversifikation an – und zwar auf mehreren Ebenen: nach Unternehmen, Branchen sowie nach Ländern und Regionen. Eine oft übersehene Dimension der Diversifikation ist die zeitliche Streuung von Investitionen in Private-Equity-Buyout-Fonds unterschiedlicher Auflagejahre.

Die Macht der Zeitschiene: Das Rezept gegen die „J-Kurve“

Ein weiterer Faktor, der Private-Equity-Buyout-Fonds von anderen Assetklassen unterscheidet, ist das typische Zahlungsstromprofil, das in Fachkreisen in Anlehnung an seinen Verlauf auch als „J-Kurve“ oder „Hockey Stick“ bezeichnet wird.

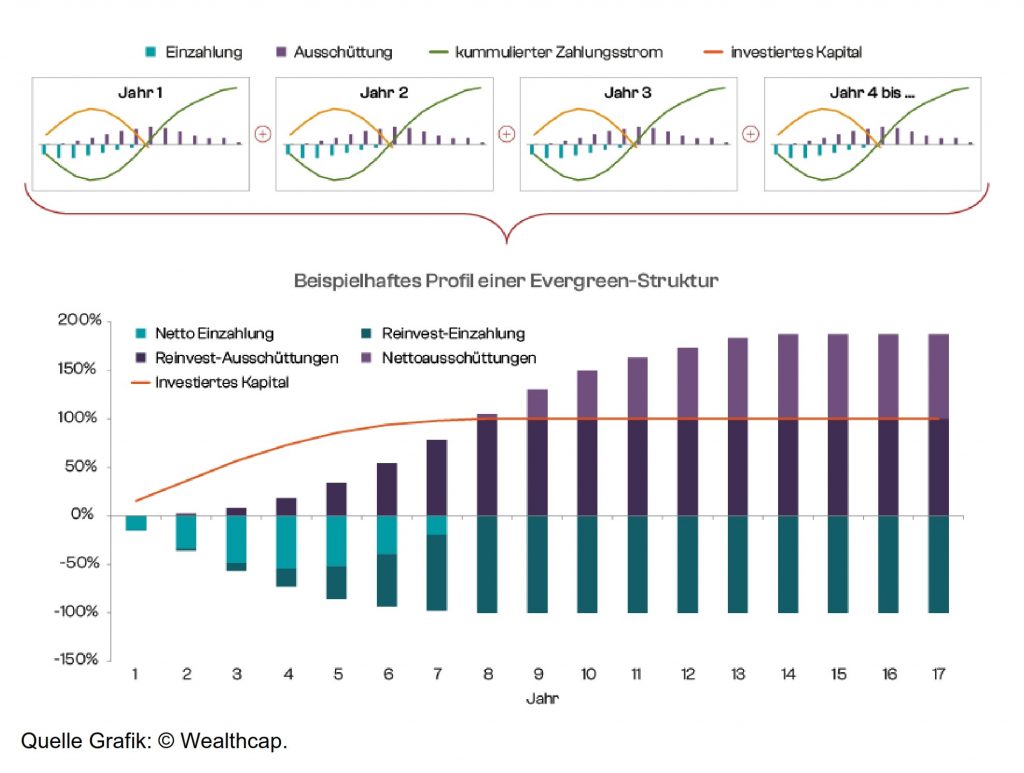

Der Effekt kommt dadurch zustande, dass ab dem Investitionszeitpunkt Kapitalabrufe stattfinden, deren Zeitpunkte vom jeweiligen Investitionsfortschritt abhängen. Erst nach der Wertsteigerungsphase werden die Assets je nach Reifegrad und Marktgegebenheiten zu unterschiedlichen Zeitpunkten veräußert, woraus die Ausschüttungen generiert werden. Vereinfacht gesagt: Der Cashflow ist zuerst negativ, bevor er mit der Zeit ins Positive dreht. Eine Möglichkeit zur Glättung dieses Zahlungsstromprofils kann eine zeitliche Streuung durch Investitionen in Private-Equity-Buyout-Fonds unterschiedlicher Auflagejahre darstellen. Dadurch kann eine breit gestreute Allokation in unterschiedlichen Zyklusphasen aufgebaut werden. Die unterschiedlichen Profile können dann zeitversetzt zu einer sogenannte Evergreen-Struktur „übereinandergelegt“ werden, wie die folgende Abbildung schematisch zeigt:

Hinzu kommt, dass eine zeitliche Streuung der Investitionen über verschiedene Auflagejahre positive Auswirkungen auf die Rendite-Risiko-Relation hat: durch zeitliche Streuung steigt das Renditepotenzial bei gleichzeitig sinkender Verlustwahrscheinlichkeit. Das bestätigt eine Modellsimulation von Wealthcap zur Performance von mehr als 1.500 reifen Private-Equity-Buy-out-Fonds. Verglichen wurde die durchschnittliche historische Performance einzelner Fonds-Investments zu einem Portfolio aus insgesamt sechs Fonds, welches durch Investition in jeweils zwei Fonds eines Auflagejahres über einen Zeitraum von drei Jahren aufgebaut wurde. Im Ergebnis stieg die erwartete Gesamtausschüttung bezogen auf die Investition durch die zeitliche Diversifikation um etwa 10 %, gleichzeitig sank die Verlustwahrscheinlichkeit von circa 9,3 % auf circa 0,3 %.

Multidimensionale Diversifikation

Dabei ist es sinnvoll, die Private-Equity-Buyout-Allokation nicht nur über verschiedene Unternehmen, sondern auch über verschiedene Branchen, Regionen, Fondsmanager, aber vor allem auch über Zeiträume zu streuen. Semiprofessionelle Anlegerinnen und Anleger wie Stiftungen oder Family-Offices, mitunter aber auch kleinere institutionelle Investoren, stehen dabei jedoch vor der Frage, wie sie eine entsprechend breit gestreute Private-Equity-Buyout-Allokation systematisch und effektiv aufbauen sowie aufrechterhalten können. Sowohl die Expertise als auch die Kapazität, sich damit zu beschäftigen, sind oftmals nicht vorhanden – vom Marktzugang mit Mindestzeichnungssummen von zehn Millionen Euro und mehr je Investition ganz zu schweigen.

Hier können zeitlich gestreute Multimanager-Private-Equity-Buyout-Dachfonds eine geeignete Lösung sein. Denn einerseits bieten diese Dachfonds Investoren den Zugang zu einer Anlageklasse, die ihnen sonst mitunter verschlossen geblieben wäre, und leisten gleichzeitig – wie Analysen gezeigt haben – einen positiven Beitrag zum Rendite-Risikoprofil des Gesamtportfolios des Investors. Dabei ist es jedoch wichtig, kontinuierlich und langfristig über alle Marktphasen hinweg in Private Equity zu investieren.