Zusätzliche Sicherheit für institutionelle Kapitalanlagen

Von Volker Mauß

In einem zunehmend anspruchsvolleren wirtschaftlichen und politischen Umfeld gewinnt das Thema Sicherheit und der Vermögenserhalt für institutionelle Anleger stetig an Bedeutung. Ein unabhängiges Emittenten-Scoring-System der apoBank unterstützt professionelle Investoren bei der Risikobewertung und ihren Anlageentscheidungen. Von Volker Mauß, apoBank

Früher war die Rentendirektanlage für institutionelle Kapitalanleger vergleichsweise einfach. Sie stellte das verlässliche Standbein dar, um die versprochene Garantieverzinsung zu erreichen. Dabei spielte die Analyse der Emittenten kaum eine Rolle – schließlich konnte die Zielrendite in aller Regel mühelos erreicht werden, ohne sich dabei über etwaige Ausfallwahrscheinlichkeiten Gedanken machen zu müssen. Entsprechend wurde auch von Seiten interner und externer Gremien selten nach einem detaillierten Reporting gefragt.

Niedrigzinsen zwingen zu aktivem Risikomanagement

Doch die Situation hat sich dauerhaft geändert. Angesichts der anhaltenden Niedrigzinsphase muss der Anlagehorizont auf risikoreichere Investments ausgeweitet werden, wodurch die Gefahr eines Emittentenausfalls zugenommen hat. Hinzu kommen gestiegene regulatorische Anforderungen, nach denen z. B. Pensionskassen eigene Kreditrisikobewertungen vornehmen müssen und sich bei der Bonitätsbeurteilung nicht auf externe Ratings der „Big 3“ verlassen dürfen. Diese Rahmenbedingungen führen dazu, dass viele institutionelle Investoren professionelle Unterstützung beim Management ihrer Risiken in der Rentendirektanlage benötigen.

apoBank mit eigenem Emittenten-Scoring-System

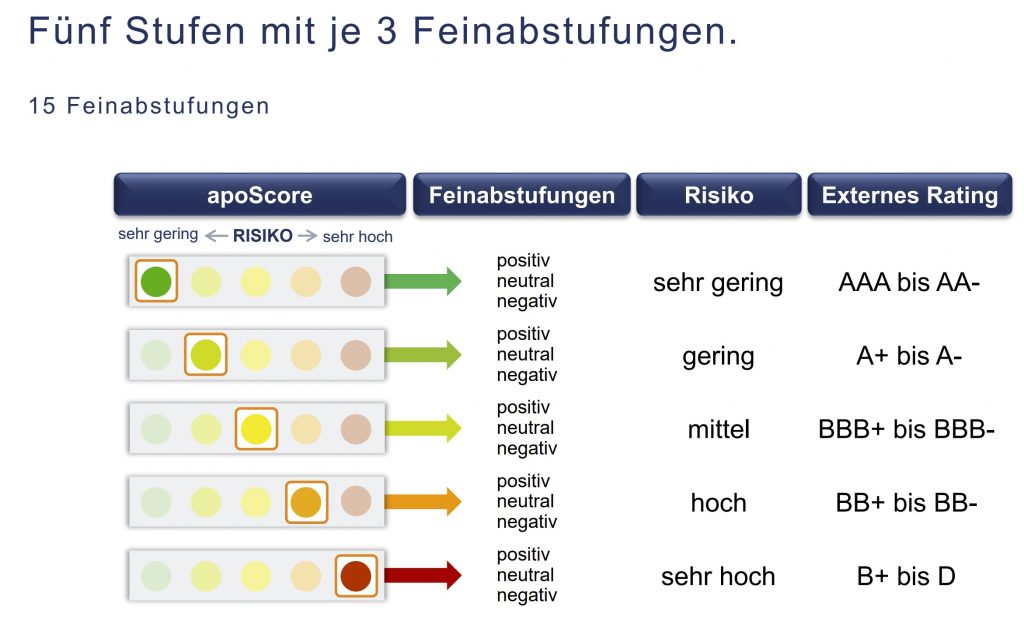

Die apoBank bietet Kapitalmanagern mit ihrem selbst entwickelten Emittenten-Scoring-System apoScore eine unabhängige Risikobewertung von Emittenten, die u. a. ein detailliertes Reporting mit Warnstufen für unterschiedliche Emittentenklassen enthält. Die Bewertung wird in einer Ampelsystematik zusammengefasst, die auf einer fünfstufigen Farbskala die Bonität des Emittenten anzeigt. Diese Systematik wurde weiter verfeinert: Innerhalb der fünfstufigen Bewertungsskala gibt es nun zusätzliche Feinabstufungen mit positiv, neutral und negativ, so dass die Bewertung insgesamt auf einer fünfzehnstufigen Bonitätsklassifizierung basiert. Das Ergebnis bietet mit weiteren Detailausführungen sowohl einen fundierten als auch schnellen Einblick in die Risikosituation der Emittenten und macht diese untereinander vergleichbar.

Fünf Scoring-Modelle für Staaten, Unternehmen, Versicherungen und Banken

Grundlage der Analyse sind fünf Scoring-Modelle: jeweils eines für Staaten, Unternehmen und Versicherungen sowie zwei für Banken – hier wird zwischen Covered Bonds und Senior Unsecured unterschieden. Bei den Staaten werden alle EU- und OECD-Länder einer quantitativen und qualitativen Auswertung unterzogen. Erstere basiert auf ausgewählten Kennziffern der Wirtschafts- und Finanzsituation eines Landes, letztere auf einem individuellen Stärken-Schwächen-Profil. Dabei werden Risikofaktoren wie u. a. die Wirtschaftsstruktur, die Staatsfinanzen, der Finanzsektor, die Institutionen sowie der Immobilienmarkt analysiert. Alle Informationen werden am Ende entsprechend ihrer Bedeutung für das Scoring gewichtet.

Typische Stärken eines Landes sind eine entwickelte Wirtschaft, gut ausgebildete Arbeitskräfte, große Rohstoffvorkommen und die laufende Unterstützung durch internationale Institutionen. Zu den Schwächen zählen eine geringe Größe, eine starke Abhängigkeit vom riskanten Finanzsektor sowie eine hohe private und staatliche Verschuldung.

Für die Bewertung von Banken und Unternehmen werden Jahresabschluss- und Kennzahlen sowie Marktdaten herangezogen. Dabei stehen bei den Banken insbesondere Faktoren wie Aktivqualität, Liquidität, Refinanzierung, Kapitalausstattung, Rentabilität, Effizienz und operative Leistungskraft im Vordergrund. Bei der Analyse von Covered Bonds sind zusätzlich die jeweiligen Gesetze des Heimatlandes sowie der Deckungsstock berücksichtigt.

Ausgangspunkt der Analysen von Versicherungen ist ebenfalls eine quantitative Auswertung. Eine typische Kennzahl stellt dabei die Solvenzquote des jeweiligen Emittenten dar. Wichtig sind zudem die Qualität der Aktiva und die Rentabilität der Versicherung. Ergänzt wird die Bewertung durch eine qualitative Analyse, bei der die Diversifikation nach Geschäftsfeldern und Vertriebsregionen untersucht wird.

Nachhaltigkeit als Risikofaktor

Das Thema Nachhaltigkeit und das wirtschaftliche Handeln nach den ESG-Kriterien gewinnt zunehmend an Bedeutung und kann sich direkt auf die Bonität des Emittenten auswirken. Hintergrund: Unternehmen, die bei den Kriterien Umwelt, Soziales und gute Unternehmensführung die Anforderungen nicht erfüllen, können künftig z. B. ihre Refinanzierung und damit Liquidität gefährden. Deshalb wird Nachhaltigkeit seit zwei Jahren auch bei apoScore berücksichtigt. Im Fokus stehen Risiken, die finanzielle Auswirkungen mit sich bringen können. Das Ergebnis wird in einem Risikotacho mit fünfteiliger farbiger Bewertungsskala dargestellt.

Ferner werden Emittenten ausgewiesen, die sich allein schon aufgrund ihres Geschäftsmodells zwangsläufig mit negativen Auswirkungen bei der Erreichung nachhaltiger Ziele konfrontiert sehen. Dazu zählen die Geschäftsfelder kontroverse Waffen, Handfeuerwaffen, Militäraufträge, Alkohol, Glücksspiel, Tabak und Pornografie.

Deutliche Bewertungsunterschiede zwischen einzelnen Emittenten

Die apoScore-Analysen zeigen, dass zwischen einzelnen Emittenten deutliche Unterschiede hinsichtlich der Risikobewertung bestehen. Von diesem Wissen können die institutionellen Anleger maßgeblich profitieren. Mit apoScore hat die apoBank ein Verfahren entwickelt, das den Kunden zusätzliche Sicherheit für ihre Anlagen bietet und frühzeitige Unterstützung bei Handlungsentscheidungen geben kann. Dabei ist apoScore nicht nur auf Standardwerte anwendbar. Vielmehr können Aufträge vonseiten der Kunden zu speziellen Emittenten individuell berücksichtigt werden. Dieses Mehr an Sicherheit und Agilität ist insbesondere angesichts der anhaltend herausfordernden Marktbedingungen auch langfristig gefragt.

Unternehmen: Mit einer Bilanzsumme von rund 50 Milliarden Euro ist die Deutsche Apotheker- und Ärztebank (apoBank) die größte genossenschaftliche Primärbank. Zu ihrer Geschäftstätigkeit zählt die Beratung von institutionellen Anlegern wie berufsständischen Versorgungswerken, Pensionskassen, Stiftungen und anderen Kapitalsammelstellen in allen Fragen der Vermögensanlage. Die Produkte und Dienstleistungen sind abgestimmt auf die jeweiligen Anlageziele, regulatorische Anforderungen und die Risikotragfähigkeit der Kunden. Strategien und Lösungen für die Rentendirektanlage zählen hier ebenso zu wie maßgeschneiderte Investment-Consulting-Dienstleistungen und eine leistungsfähige Verwahrstellenfunktion für Wertpapier- und Immobilien-Spezialfonds.