UVV-Stiftungsdepots – Ausschüttungen, Lieblings-ETFs

Depotdaten der V-Bank, analysiert vom Institut für Vermögensaufbau, zeigen, wie unabhängige Vermögensverwalter für Stiftungen anlegen. Zweiter Teil einer mehrteiligen Vorstellung der Ergebnisse.

Das Institut für Vermögensaufbau (IVA) hat 383 Stiftungsportfolios statistisch durchleuchtet, die von 83 unabhängigen Vermögensverwaltern betreut werden. Beobachtungszeitraum ist das Kalenderjahr 2022. Depotführende Bank ist die V-Bank aus München, die uns die Ergebnisse der deskriptiven Analyse des IVA zur Verfügung stellte.

Wir präsentieren Ergebnisse dieser Analyse in einer Artikelserie. In der Winterausgabe 2023 erschien Teil 1. In der aktuellen Frühjahrsausgabe 2024 ist Teil 2 an der Reihe. In Teil 1 stellten wir die Assetallokation und die beliebtesten aktiven Investments-Fonds in den Stiftungsdepots vor. In Teil 2 präsentieren wir Daten zu Ausschüttungen, Rohstoff-Investments und den beliebtesten passiven Anlage-Vehikel.

Ausschüttungen

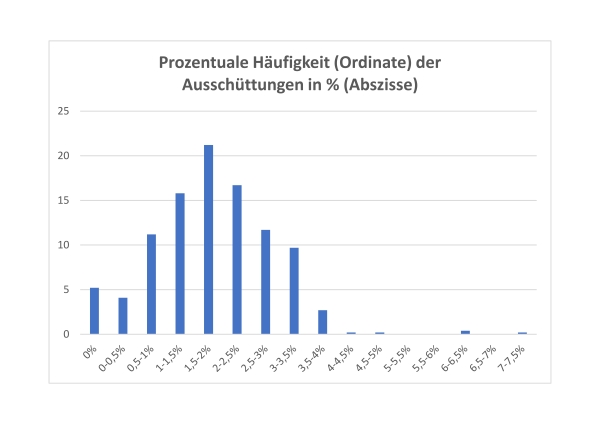

Im Jahr 2022 betrug in der Gruppe der 383 berücksichtigen Depots der Mittelwert der ordentlichen Erträge oder Ausschüttungen 1,85%. Der Medianwert (50 Prozent aller Depots liegen unter diesem Wert, 50 Prozent darüber) lag bei 1,82%. Beide Werte stimmen also fast überein. Der Grund hierfür ist, dass die ordentlichen Erträge trotz Streuung – der Maximalwert lag bei 7,5% – keine Extremausprägungen nach oben in der Art aufweisen, wie wir sie von der Verteilung der Stiftungskapital-Volumina her kennen, wo der Mittelwert infolge dessen weit über dem Medianwert lag.

Bei knapp über 5 Prozent der Stiftungsdepots betrug die Ausschüttungsquote 0%, etwas über 20 Prozent der Depots wiesen ordentliche Erträge im Bereich zwischen 1,5 und 2% aus. Die Ausschüttung der mittleren 50 Prozent der Depots lag zwischen 1,15 und 2,52%. Die 25 Prozent ausschüttungsschwächsten Depots hatten ordentliche Erträge zwischen 0 und 1,15%. Und die ausschüttungsstärksten 25 Prozent der Depots wiesen Werte zwischen 2,52 und 7,5% aus.

Das IVA untersuchte außerdem die Einzeltitel-Ausschüttung bei Aktien (Dividenden) und Rentenpapieren (Kupons).

Im Jahr 2022 betrug die durchschnittliche Ausschüttungsrendite der Einzelaktien 2,20%, bei Einzelanleihen waren es 1,91 Prozent.

Rund 18 Prozent der Aktienanlagen in den Depots schütteten 2022 keine Dividenden aus. Bei rund 16 Prozent lag die Dividendenrendite zwischen 1,5 und 2 Prozent. Am häufigsten waren Werte zwischen 0 und 2 Prozent, bei 5 Prozent der Aktieninvestments lag die Dividendenrendite aber über 7 Prozent.

Bei den Kuponzahlungen lagen die Renditen zwischen 0% (17 Prozent der Renteninvestments) und 7,5%, aber die überwiegende Mehrheit lag im Bereich unter 2,5%, wobei um diesen Wert herum ein Häufungsausreißer zu beobachten war. Im Bereich zwischen 2,0 und 2,5% Kuponrendite lagen nämlich 39 Prozent der Rentenanlagen.

Rohstoffprodukte und Rohstoffe

Rohstoffe spielen in den Depots der erfassten 383 Vermögensverwaltungen im Durchschnitt eine verhältnismäßig geringe Rolle. Nur 3,3 Prozent des gesamten Anlagevolumens waren in Rohstoffe investiert, im durchschnittlichen Depot betrug dieser Wert 3,5 Prozent.

Der Anteil von Rohstoffaktien (Öl und Gas) am gesamten Anlagevermögen lag bei 0,9 Prozent. Andere Rohstoffe kamen auf 1,2%, Edelmetalle auf 2,1%.

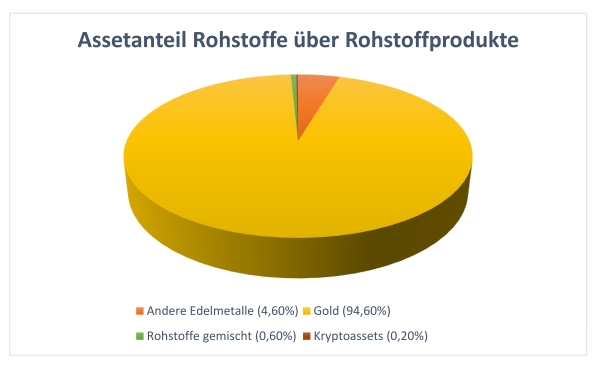

Rohstoffinvestments erfolgen überwiegend über Rohstoff-Produkte in Gestalt von Rohstoff-Fonds oder Exchange-Traded-Produkts (ETPs), worunter ETFs, ETCs und ETNs fallen. Deren Anlagevolumen verteilte sich zu 94,6% auf Gold und zu 4,6 Prozent auf andere Edelmetalle.

Passive Vehikel: Der Goldrang

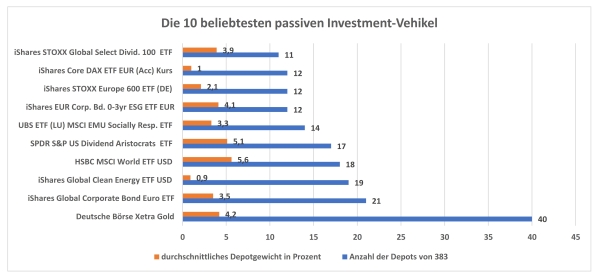

Auch bei den beliebtesten passiven Vehikeln war Gold ganz vorne. Unter den 10 Vehikeln, die das größte Investitionsvolumen auf sich vereinen konnten, befanden sich 5 Gold-Produkte. Auf dem Gold-Rang lag Xetra-Gold, auf dem Silber-Rang ein weiterer Gold-ETC und auf dem Bronzerang Goldbarren.

In unserem Schaubild präsentieren wir jedoch die Rangordnung der Häufigkeit, mit der einzelne passive Fonds in Depots vertreten waren; zugleich wird das durchschnittliche Gewicht in diesen Depots angegeben. Auch in diesem „Beliebtheits“-Ranking war Xetra-Gold ganz vorne: Der ETC war in 40 von 383 Depots vertreten, wobei das durchschnittliche Gewicht in diesen Depots bei 4,2 Prozent lag. Allerdings sind in dieser Tabelle deutlich weniger Gold-Produkte vertreten als unter den Top Ten gemäß Investitionsvolumen. Im Häufigkeitsranking dominierten 2022 unter den Top Ten Aktien-ETFs mit 7 Vertretern, Rentenfonds kamen auf 2. Bemerkenswert auch: Unter den Top-Ten befanden sich 3 Nachhaltigkeitsfonds.