„Me, I and myself“

Die Ergebnisse der Stiftungsvermögensumfrage zum Anlagejahr 2023

Jedes Jahr führt RenditeWerk bei deutschen Stiftungen eine Umfrage über deren Vermögenssituation durch. Wir fragen, wie zufrieden Stiftungsverantwortliche mit der Vermögensentwicklung sind, wie die Zusammensetzung des Vermögens ist und wie die Planungen für die Zukunft aussehen. Die Ergebnisse der Umfrage, die wir im Januar 2024 machten, zeigen auf, wie homogen die Vermögenszusammensetzungen sind – jedenfalls wenn man von den Ergebnissen der Stiftungsvermögensanlage ausgeht.

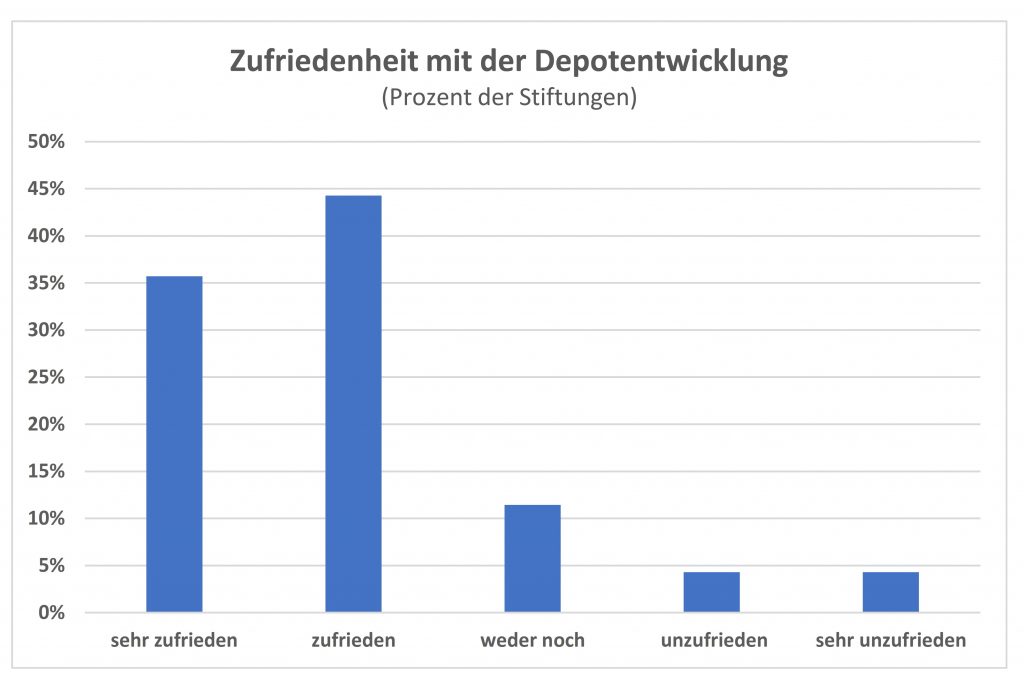

Zufriedenheit: überwiegend heiter

„Sind Sie zufrieden mit der Vermögensentwicklung?“ „Ja, sehr“ und „Ja, etwas“ gaben 80 Prozent der uns antwortenden 105 Stiftungen an. Das heißt im Umkehrschluss, dass zusammen nur 20 Prozent der Stiftungen 2023 „weder noch“, „kaum“ oder gar „nicht zufrieden“ mit der Performance des Stiftungsvermögens waren.

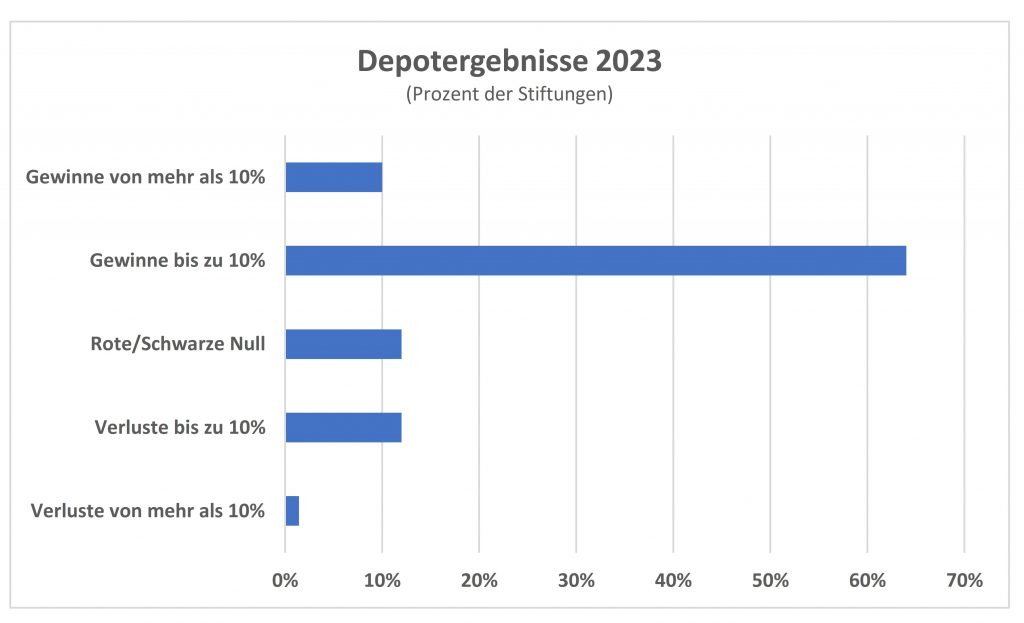

Rendite: Breite Mehrheit mit moderaten Gewinnen

Beim Thema Rendite liegen die Ergebnisse eng zusammen. Verluste, die größer als 10 Prozent ausfielen, erlebte nur eine Stiftung (1%). Jeweils 12 Prozent der uns antwortenden Stiftungen gaben an, eine Null (-2% bis +2%) bzw. einen Verlust von minus 2 bis minus 10 Prozent eingefahren zu haben. Die breite Mehrheit von 64 Prozent erwirtschaftete mit dem Stiftungsvermögen einen moderaten Gewinn von zwei bis 10 Prozent. Und 10 Prozent der Stiftungen durften sich sogar über mehr als 10 Prozent Gewinn freuen. Verglichen mit unseren letzten Umfragen und mit Blick auf den langfristigen Trend zeigen die Zahlen klar ein „Zusammenrücken“ an.

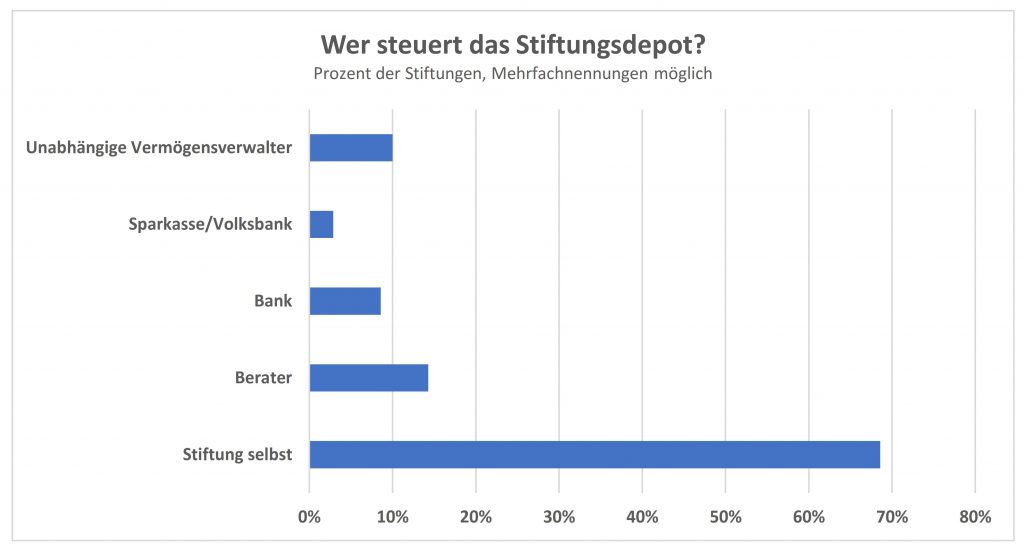

Management: Me, I and myself

Wer legt das Stiftungsvermögen an? Immer mehr Stiftungen selbst. 69 Prozent der Stiftungen sind zumindest an den Anlageentscheidungen beteiligt oder treffen Sie gleich ganz allein. So hoch war der Anteil der Selbst- oder Mitentscheider noch nie, seitdem wir Stiftungen befragen. Offenbar entwickelt sich RenditeWerk allmählich zu einem Magazin für selbstentscheidende Stiftungen, jedenfalls ist der Anteil der Selbstentscheider in den vergangenen Jahren trendmäßig immer weiter angestiegen. Demgegenüber ist der Einfluss der professionellen Berater und Verwalter aus Banken, insbesondere aus Sparkassen und Volksbanken, gesunken. Auch von Unabhängigen ließen sich 2023 nur zehn Prozent der antwortenden Stiftungen helfen; ein Jahr zuvor waren es noch 12 Prozent gewesen.

In gewisser Weise stagniert oder sinkt auch der Einfluss der Stiftungsexperten in den Fondsgesellschaften. Jedenfalls haben der Umfrage zufolge statt über 40 Prozent (2018) nur noch knapp über 30 Prozent der Stiftungen die auf sie zugeschnittenen Produkte im Depot.

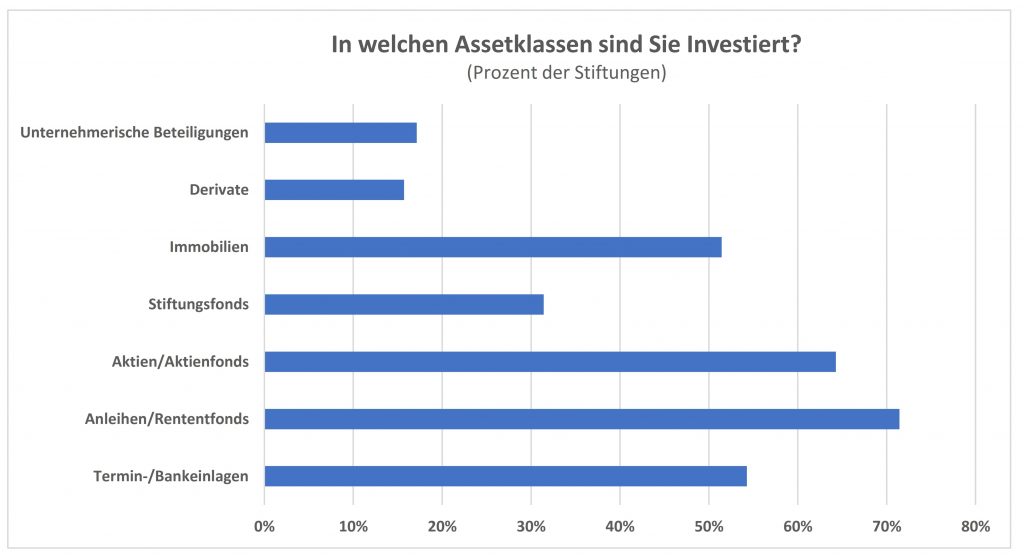

Anlageklassenstruktur: Langsam ins alternative Abenteuer

In welchen Anlageklassen investieren die Stiftungen? Noch 16 Prozent halten sich an die traditionelle 70 zu 30 Regel, wonach mindestens 70 Prozent des Stiftungsvermögens in Anleihen oder Termingeld oder Liquidität steckt und maximal 30 Prozent auf risikoreichere Anlageklassen wie Aktien oder Private Equity, also direkte unternehmerische Beteiligungen, verteilt sind. Die Tendenzen sind aber eindeutig. Die selbstentscheidenden Stiftungen bauen den Anteil der risikoreichen Anlagen weiter aus. Fast die Hälfte der Stiftungen gibt an, mehr als 30 Prozent ihres Vermögens in Aktien zu investieren. Mehr Sicherheit, also einen höheren als den 70-Prozent-Anteil an Anleihen, bevorzugen rund ein Viertel der Stiftungen.

Fragt man genauer nach, dann haben rund 18 Prozent der Stiftungen direkte unternehmerische Beteiligungen, ein Wert, der nahe seines historischen Hochs von mehr als 20 Prozent vor zwei Jahren liegt, wenn auch das ganz stürmische Wachstum sich erst einmal verflüchtigt zu haben scheint. Ohne das mit harten Zahlen belegen zu können, gehen wir aus unserer Kenntnis davon aus, dass sich die klassischen unternehmerischen Beteiligungen auch weiterhin in Photovoltaikanlagen, Windpark-Beteiligungen und/oder Wald-Plantagen „darstellen“ werden.

Zukaufen wollen die Stiftungen auch Immobilien-Assets. Anteile an offenen und an geschlossenen Fonds weisen der Immobilie nicht nur den Charakter der eigengenutzten eingesparten Ausgabe, sondern auch den des aktiven Renditebringers zu. Wir halten den Gang in die Sachwerte, der mit einer Reduzierung von Anleihen und anderen nominal fixierten Vermögenswerten einhergeht, für sehr hilfreich: Zwar dürften sich die Schwankungen des Stiftungsvermögens etwas erhöhen, aber dafür sinkt mit jeder Immobilie mehr und mit jener Anleihe weniger die Katastrophenanfälligkeit des zumeist der Gemeinnützigkeit vorbehaltenen Stiftungsvermögens.

Stürmische Zeiten: Ruhige Hände

Zusammengefasst neigen die meisten Stiftungen – jedenfalls wenn man die Antworten auf unsere alljährliche Umfrage zur Vermögenssteuerung und -entwicklung zum Maßstab nimmt – nicht zu großen Veränderungen. Statt auf die multiplen Krisen mit Panik zu reagieren und damit die Situation zu verschlimmern, bleiben sie auch in der aktuellen Situation ziemlich ruhig. Rund die Hälfte der von uns Befragten will nämlich in 2024 gar nichts ändern.