Langjährige Expertise trifft auf Innovationskraft

Ein Gastbeitrag von Stefan Rädler

Die Berücksichtigung von Nachhaltigkeitsaspekten im Rahmen der Geldanlage hat sich in den letzten Jahren immer mehr vom Nischendasein zu einem zentralen Bestandteil diverser Anlagestrategien entwickelt. Hierbei fungiert die noch immer vorherrschende COVID-19 Pandemie tendenziell als beschleunigendes Element dieser Entwicklung, was sich neben der reinen Anzahl existierender Produkte auch in den zunehmenden Kapitalflüssen bemerkbar macht. Spätestens mit Einführung der EU-Transparenzverordnung im März dieses Jahres ist das Thema endgültig ins Rampenlicht getreten.

Gerade für Stiftungen, die zur Finanzierung ihres Stiftungszweckes durch die Zinspolitik der Notenbanken einem immer schwieriger anmutenden Spagat zwischen Rendite und Risiko ausgesetzt sind, nimmt der Faktor Nachhaltigkeit einen noch höheren Stellenwert ein. Ein nachhaltiger Umgang mit dem Stiftungsvermögen geht unseres Ermessens nach einher mit der Einbeziehung dieses Faktors in der Geldanlage. Dass die Berücksichtigung von Nachhaltigkeit zumindest keine Renditenachteile mit sich bringt, ist inzwischen durch diverse Metastudien belegt worden. Aus eigener Erfahrung können wir bestätigen, dass in der Vergangenheit sogar risikoreduzierende Effekte eingetreten sind. Dies setzt jedoch voraus, dass tatsächlich alle Werte die unterliegenden Nachhaltigkeitskriterien erfüllen. Wirklich entscheidend ist jedoch der Einsatz eines Nachhaltigkeitsansatzes, der sowohl eine ausreichende Strenge verfolgt, um solche risikoreduzierenden Effekte zu ermöglichen, als auch eine gewisse Praxiskompatibilität hinsichtlich des investierbaren Investmentuniversums mit sich bringt. Ebendieser Umgang mit dem bestehenden Konflikt zwischen der effektiven Verminderung von Nachhaltigkeitsrisiken und der damit potentiell einhergehenden Erhöhung des unsystematischen Portfoliorisikos, das primär auf eine unzureichende Diversifikation zurückzuführen ist, gilt aktuell als eine der größeren Herausforderungen des modernen Portfoliomanagements.

Insbesondere dieser Umstand unterstreicht die Wichtigkeit der Auswahl eines authentischen Vermögensverwalters mit langjähriger Erfahrung im Bereich Nachhaltigkeit. Die jüngste Vergangenheit zeigt auf, wie schnell unzureichend diversifizierte Nachhaltigkeitsportfolios in Schieflage geraten können, wenn diese beispielsweise zu stark im Bereich erneuerbarer Energien und unzureichend im zyklischen Bereich exponiert waren und dadurch Klumpenrisiken aufwiesen. Das bedeutet gleichwohl nicht, dass der Faktor Nachhaltigkeit nur opportunistisch genutzt werden sollte. Vielmehr sollte dieser Faktor als Fundament einer breiten Sektorenallokation dienen. Seit nun über elf Jahren folgen wir dieser Prämisse erfolgreich in unserem nachhaltigen Publikumsfonds FOS Rendite und Nachhaltigkeit (ISIN: DE000DWS0XF8). Der konservative Mischfonds hat eine maximale Aktienquote von 35% und bietet halbjährliche Ausschüttungen. Neben unserem hauseigenen Nachhaltigkeitsansatz, der sich aus einem Best-in-Class-Ansatz und einem im vergangenen Jahr nochmals weiterentwickelten Katalog an Ausschlusskriterien zusammensetzt, verfolgen wir gezielte Investmentideen mit zusätzlicher, transparenter Nachhaltigkeitswirkung. Thematisch setzen wir dabei auf Seite der Anleihen verstärkt auf Green- und Social-Bonds von nachhaltigen Emittenten. Im Aktienbereich investieren wir schwerpunktmäßig in zukunftsorientierte Themen wie Kreislaufwirtschaft, Demographie und Künstliche Intelligenz. Daneben ermöglicht uns unser ausgereiftes Netzwerk die Entwicklung innovativer Produkte gemeinsam mit unseren Partnern. Exemplarisch verweisen wir hier auf die im zurückliegenden Jahr erfolgte Auflage des weltweit ersten inflationsgeschützten USD-Green-Bonds durch die Europäische Bank für Wiederaufbau und Entwicklung. Unser Track-Record zeigt, dass sich der ganzheitliche Nachhaltigkeitsansatz in Kombination mit innovativen Investmentideen langfristig auszahlt.

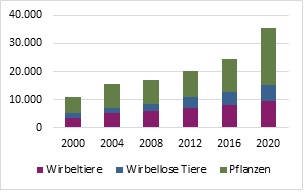

Anzahl bedrohter Tier- und Pflanzenarten …

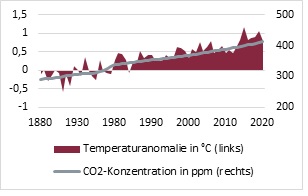

… und Klimaerwärmung

Ein aktuelles Beispiel unserer nachhaltigen Anlagestrategie stellt das kürzlich getätigte Investment im Focusthema der Biodiversität dar. Diese steht dabei im Allgemeinen für die biologische Vielfalt innerhalb und zwischen den Arten sowie die Vielfalt der gesamten Ökosysteme. Dass in diesem Bereich Handlungsbedarf besteht, ist unter anderem an der Tatsache zu erkennen, dass bereits heute über 30.000 Tier- und Pflanzenarten vom Aussterben bedroht und rund ein Drittel der Meeresbestände überfischt sind. Darüber hinaus bedroht die voranschreitende Zerstörung unserer Biodiversität die Existenz von bis zu 300 Mio. Menschen. Wirtschaftlich ist ca. die Hälfte des globalen BIPs moderat oder stark abhängig von intakten Ökosystemen, wobei diese dazu beitragen, über 9 Mrd. Tonnen CO2 pro Jahr aufzunehmen.

Um dieses Thema bestmöglich zu adressieren, haben wir ein aktiv gemanagtes Zertifikat aufgelegt, welches 25 biodiversitätsfördernde Unternehmen mit großer Relevanz für unsere Artenvielfalt aus besonders exponierten Sektoren abbildet. Darunter fallen vor allem Lebensmittelproduzenten, Kleidungshersteller, Chemieunternehmen oder Minenbetreiber. Das aktive Management des Zertifikats und die damit einhergehende Möglichkeit von Positionsanpassungen ermöglichen uns dabei einen kontinuierlich positiven Beitrag zum Schutz unserer Artenvielfalt zu leisten. Zusätzlich muss jedes investierte Unternehmen unserem fundamentalen Nachhaltigkeitsstandard gerecht werden, sodass neben dem dezidiert positiven Biodiversitätsbeitrag keine anderweitigen Nachhaltigkeitsverletzungen zum Beispiel im Bereich der Unternehmensführung auftreten. Zur Erzielung des erwünschten Beitrags zur Artenvielfalt beachten wir im Zuge der Unternehmensauswahl neben messbaren Faktoren wie Schadstoffemissionen, Wasserverbrauch, Abfallprodukte oder Ressourcenverzehr auch qualitative Aspekte, wie die Implementierung konkreter Richtlinien und authentischer Strategien zum Schutz der Biodiversität oder z.B. daran gebundene Vorstandsvergütungssysteme. Hierdurch wollen wir sowohl biodiversitätsrelevante Chancen auf Unternehmensebene wahrnehmen als auch diesbezügliche Risiken minimieren. Neben Reputationsrisiken sind hier zudem operative Risiken, die meist aus der Erschöpfung natürlicher Roh-, Hilfs- und Betriebsstoffe wie Wasser oder Mineralien resultieren, anzuführen. Daneben bestehen regulatorische Risiken, die sich in Form von Emissionsobergrenzen oder Fangquoten negativ auf Unternehmensgewinne auswirken können. Letztlich existieren auch auf finanzieller Ebene für Unternehmen, die das Thema Biodiversität vernachlässigen, konkrete Risiken, die sich in rückläufigen Absatzquoten oder steigenden Gesamtkapitalkosten aufgrund eines erhöhten gesellschaftlichen Bewusstseins hinsichtlich des Biodiversitätsschutzes niederschlagen können.

Das zuvor beschriebene Beispiel stellt für uns einen wichtigen Aspekt unserer Nachhaltigkeitsphilosophie dar, in welcher wir uns als Pionier mit über 15-jähriger Erfahrung im Bereich der nachhaltigen Geldanlage sehen. Diesem Status wollen wir durch kontinuierliche Innovationskraft auch in Zukunft gerecht werden. Wir sind uns der Verantwortung bewusst, die mit der Verwaltung von über 900 Millionen Euro im FOS Rendite und Nachhaltigkeit einhergeht. Gerade Stiftungen stellen für uns eine wichtige Kundengruppe dar, die wir mit Hilfe unserer Expertise dabei unterstützen wollen, ihren Stiftungszweck nachhaltig und erfolgreich zu erfüllen.