Die Stiftungsdepots Unabhängiger Vermögensverwalter – ihre Lieblingsfonds

Depotdaten der V-Bank, analysiert vom Institut für Vermögensaufbau, zeigen, wie unabhängige Vermögensverwalter für Stiftungen anlegen. Erster Teil einer mehrteiligen Vorstellung der Ergebnisse.

Das Institut für Vermögensaufbau hat in diesem Jahr eine statistische Analyse von Stiftungsportfolios durchgeführt, die unabhängigen Vermögensverwaltern anvertraut sind. Konkret handelt es sich um 383 Stiftungsdepots von 83 unabhängigen Vermögensverwaltungen, der Datenzeitraum ist das Kalenderjahr 2022. Da die depotführende Bank die in München ansässige V-Bank ist, verfügte sie über die entsprechenden Daten, die sie vom Institut für Vermögensaufbau statistisch analysieren ließ. Uns stellte die V-Bank Ergebnisse der deskriptiven Analyse zur Verfügung. Damit besteht die einmalige Gelegenheit, einen statistischen Blick auf eine sehr große Anzahl von Stiftungsdepots zu werfen und darüber hinaus zu erfahren, wie unabhängige Vermögensverwalter Stiftungsportfolios zusammenbauen.

Wir präsentieren Ergebnisse dieser Analyse in einer Artikelserie, mit der wir in dieser Ausgabe beginnen. Wir haben drei Allokationen ausgewählt: Zuerst stellen wir die durchschnittliche Verteilung der Anlageklassen pro Depot vor. Sodann schauen wir auf die Verteilung der Produktklassen im Durchschnittsdepot unter besonderer Berücksichtigung von Fonds. Schließlich verraten wir, passend zur Kür des Stiftungsfonds des Jahres 2024 durch RenditeWerk in dieser Ausgabe, welche aktiven Investmentfonds zu den Top Ten in den Stiftungsdepots der Vermögensverwalter gehören.

Größe der Stiftungsvolumina und Anlageklassen

Zuerst kurz zur Größenverteilung der 383 Stiftungsdepots. Der Median des Depotvolumens liegt bei 1,02 Mio. Euro. D.h. die eine Hälfte der Stiftungsdepots hat ein geringeres, die andere Hälfte ein größeres Volumen. Der Mittelwert liegt bei 2,78 Mio. Euro. Der ist deutlich höher als der Medien, weil sich beim arithmetischen Mittel der Einfluss der großen Stiftungsvolumina auswirkt. So hatten z.B. 5,8 Prozent der Stiftungsportfolios ein Volumen über 10 Mio. Euro.

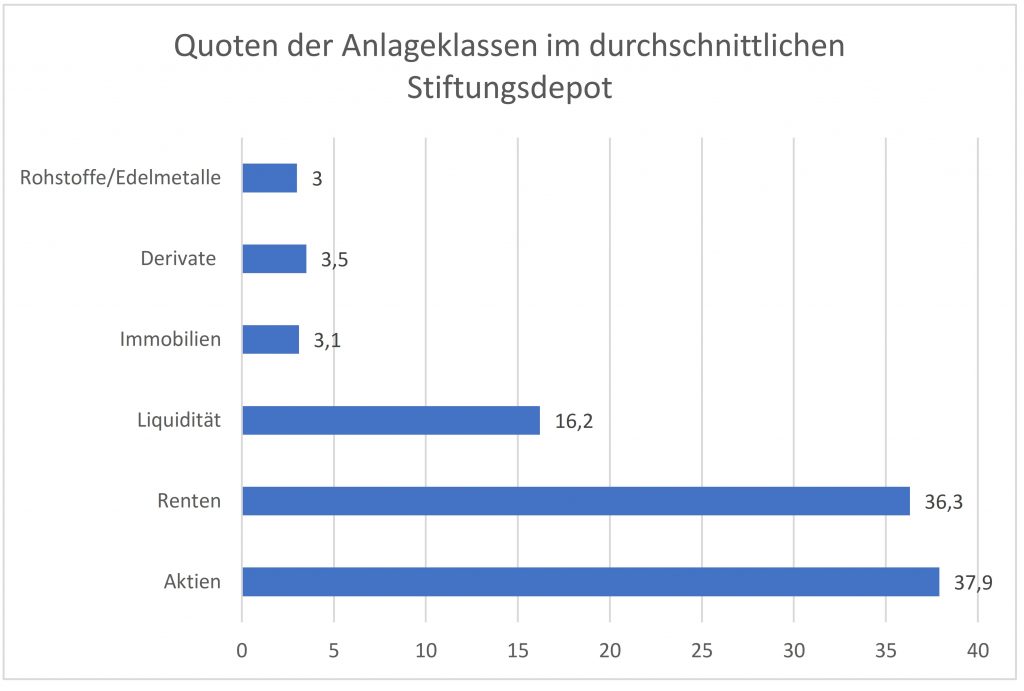

Schauen wir nun auf die Vermögensklassen. Das Anlageklassen-Schaubild zeigt die Verteilung der Assets auf das durchschnittliche Stiftungsdepot.

Quelle: Präsentation „Deskriptive Analyse der Stiftungsportfolios“, Institut für Vermögensaufbau / V-Bank

Wie man sieht, waren Aktien 2022 mit 37,9 Prozent die Assetklasse mit der höchsten Quote, knapp gefolgt von Anleihen mit 36,3 Prozent. Die Liquidität war im durchschnittlichen Stiftungsportfolio mit 16,2 Prozent gleichfalls beträchtlich, während Rohstoffe (hauptsächlich Edelmetalle) und Derivate nur einen verhältnismäßig kleinen Anteil hatten. Die Immobilienquote (über Wertpapiere wie REITs usw.) war mit 3,1 Prozent ebenfalls gering, allerdings wurden direkte Investitionen der Stiftungen in Immobilien nicht erfasst.

Alles in allem hatte das durchschnittliche Stiftungsportfolio im Kalenderjahr 2022 eine ausgewogene Ausrichtung, die überwiegend auf Aktien und Anleihen setzte, während „Alternative“ oder „Sonstige“ über die Nebenrolle als bescheidene Beimischung nicht hinauskamen.

Die Produktklassen

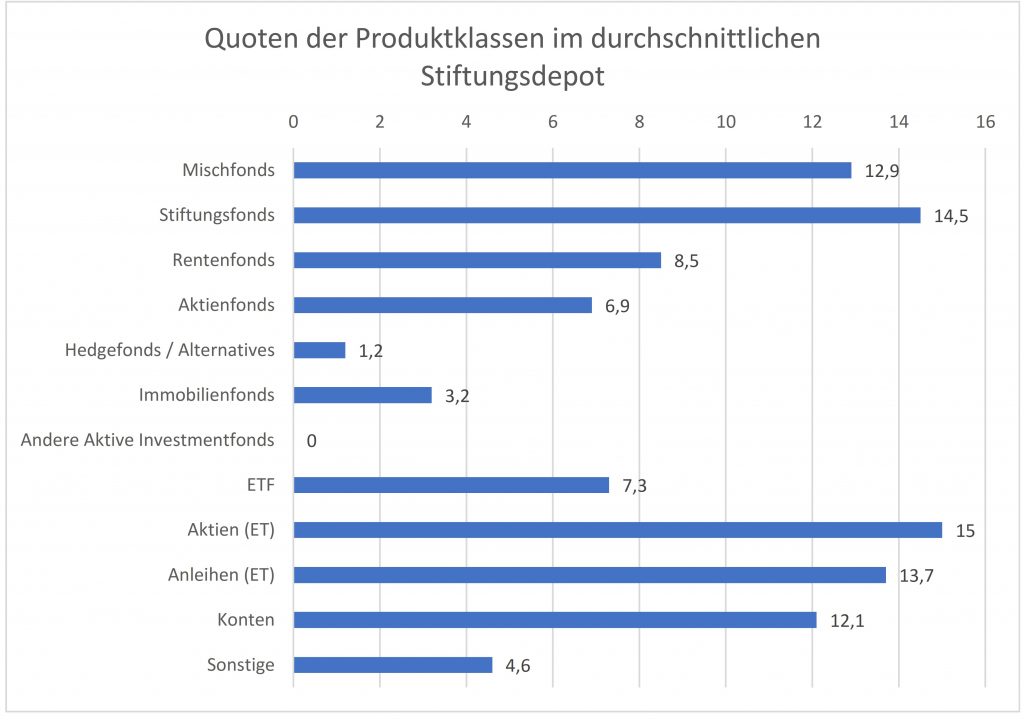

Die Verteilung der Produktklassen im durchschnittlichen Stiftungsportfolio zeigt, wie die Entscheidung für eine Vermögensklasse anlagepraktisch umgesetzt wurde. So kann z.B. in die Assetklasse „Aktie“ in Form eines Einzeltitels oder in Form eines Fonds investiert werden.

Quelle: Präsentation „Deskriptive Analyse der Stiftungsportfolios“, Institut für Vermögensaufbau / V-Bank

Beschränkt man sich zwecks Überblick zunächst einmal auf die vier Kategorien Fonds, klassische Einzeltitel, Konten und Sonstige, dann zeigt sich folgendes Bild: 54,5 Prozent des durchschnittlichen Stiftungsportfolios waren in Fonds investiert, davon 47,2 Prozent in aktiv gemanagten Fonds und 7,3 Prozent in ETFs. 28,7 Prozent waren in klassischen Einzeltiteln angelegt, 15 Prozent in Aktien, 13,7 Prozent in Anleihen. 12,1 Prozent entfielen auf Konten und nur 4,6 Prozent auf Sonstige (Rohstoffe, ETCs usw.).

Fonds und die beiden „klassischen“ Einzeltitel Aktien und Renten sind also die mit Abstand größten Produktkategorien.

Unter den aktiv gemanagten Fonds sind Stiftungsfonds mit 14,5 Prozent des durchschnittlichen Stiftungsdepots am beliebtesten, gefolgt von Mischfonds mit 12,9 Prozent. Renten- und Geldmarktfonds kommen auf 8,5 Prozent und Aktienfonds auf 6,9 Prozent. Deutlich geringer ist mit 3,2 Prozent der Anteil von Immobilienfonds. Und Hedgefonds/Alternatives kommen lediglich auf 1,2 Prozent. Wir sehen also auch bei den Produktklassen eine durchaus konventionelle Allokation, wobei deutlich wird, dass Stiftungsfonds auch bei unabhängigen Vermögensverwaltern gefragt sind. Das galt besonders für einen Stiftungsfonds.

Die Top Ten der aktiven Investmentfonds

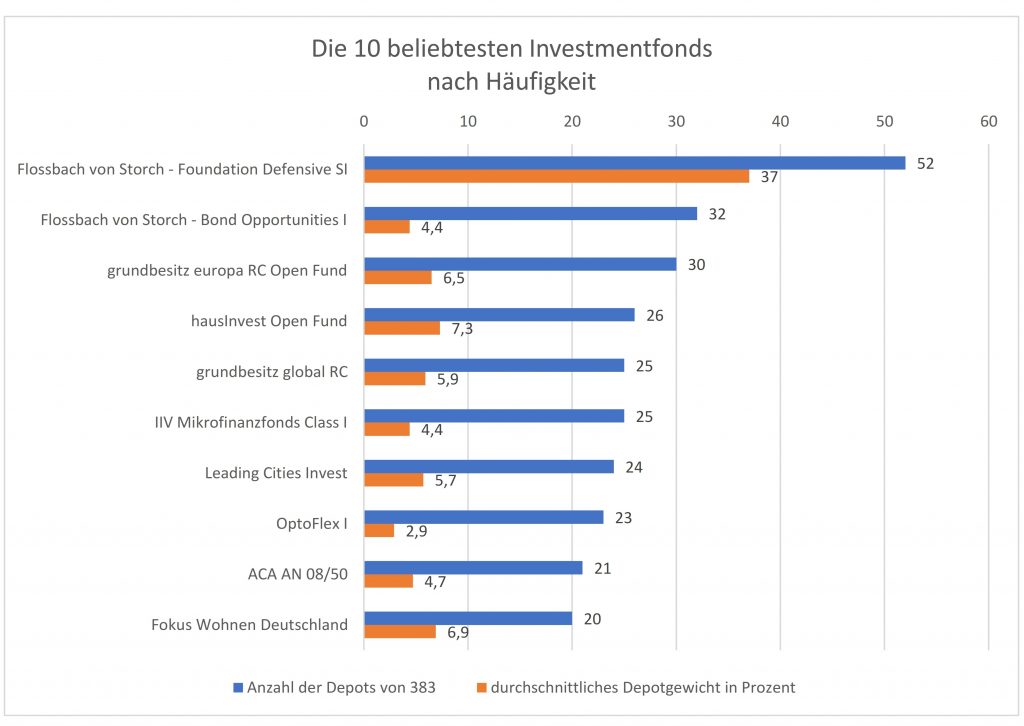

Das Institut für Vermögensaufbau hat auch die beliebtesten aktiv verwalteten Fonds, ETFs, und Aktien untersucht. Wir beschränken uns im Folgenden auf das Häufigkeitsranking der aktiv verwalteten Fonds. Erfasst wird dabei zum einen die Anzahl „n“ der Stiftungsdepots (von 383), in denen ein bestimmter Fonds enthalten ist. Zugleich wird das durchschnittliche Gewicht des Fonds in den „n“ Depots erfasst.

Quelle: Präsentation „Deskriptive Analyse der Stiftungsportfolios“, Institut für Vermögensaufbau / V-Bank

Die Top Ten der Fondsfavoriten gemäß Depothäufigkeit führt als klarer Sieger der „Flossbach von Storch – Foundation Defensive SI“ an. Er ist in 52 von 383 Stiftungsdepots enthalten, d.h. in 13,6 Prozent der erfassten Depots. Außergewöhnlich ist insbesondere das hohe Gewicht, das er in diesen 52 Depots hat: Es sind durchschnittlich 37 Prozent. Kein anderer Fonds der Top Ten, d.h. bei einer relativ hohen Häufigkeit in Stiftungsdepots, kommt auch nur annähernd an diesen Wert heran. Bemerkenswert in eigener Sache ist, dass zwei der Top-Ten-Fonds 2022 zu den Stiftungsfonds des Jahres 2024 von RenditeWerk gehören: der IIV Mikrofinanz I und der Optoflex, bei Letzterem allerdings mit der Einschränkung, dass wir die Tranche Y wählten, wohingegen hier die Tranche I verzeichnet ist.

Das Institut für Vermögensaufbau hat auch die Volumina der größten Assetmanager der Fonds ermittelt. Weit in Führung liegt Flossbach von Storch Invest mit 143 Mio. Euro, vor Universal Investment mit 92 Mio. Euro, Blackrock mit 39 Mio. Euro, Hansainvest mit 30 Mio. Euro und DWS mit 23 Mio. Euro.

Fortsetzung folgt