Bewährte Produkte in herausfordernden Zeiten – die Commerzbank Stiftungsfonds

von Holger Basler

Die

Auswirkungen der Coronakrise dürfte viele Stiftungen in ihrem grundsätzlich

vorsichtigen Anlageverhalten bestärkt haben. Zwar haben sich die Aktien- wie

auch die Anleihekurse mittlerweile wieder deutlich von ihren Tiefständen

erholt. Die zwischenzeitliche Belastung der für das Stiftungsvermögen

verantwortlichen Personen ist in solchen Zeiten jedoch nicht zu unterschätzen.

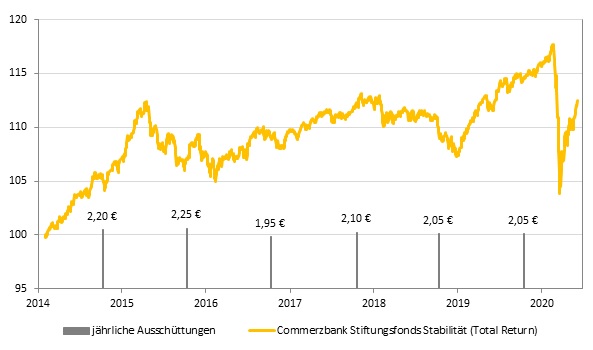

Mit der Finanzmarktkrise 2008, dem besonders schwierigen 4. Quartal 2018 aufgrund des Handelskrieges USA gegen China sowie der Pandemie in diesem Jahr gab es bereits drei bedeutende Negativereignisse in relativ kurzer Zeit. Zu Jahresbeginn wurde das Abgleiten in eine Weltwirtschaftskrise nur um Haaresbreite verhindert. Das beherzte Eingreifen von Notenbanken und Staaten konnte auch dieses Mal Schlimmeres verhindern.

Dennoch führten die Ereignisse vorübergehend zu einem sehr schwerwiegenden Vertrauensverlust in die Kapitalmärkte. Je höher das Anlagerisiko, zum Beispiel in Form von Aktien, riskanteren Anleihen, höheren Unternehmensanleiheanteilen, längeren Laufzeiten oder hohen Währungsanteilen war, desto stärker waren die Vermögenschwankungen. Beruhigend, in solch herausfordernden Zeiten in solide und bewährte Anlagekonzepte wie den Commerzbank Stiftungsfonds investiert zu sein.

Die Stiftungskunden der

Commerzbank wünschen neben Sicherheit und Kapitalerhalt auch attraktive Erträge,

um mit den erwirtschafteten Ausschüttungen ihre Stiftungszwecke fördern zu

können. Sie wählen daher vorwiegend den konservativen, breit diversifizierten

und kosteneffizienten Grundansatz für Stiftungen. Dieser besteht aus global

marktführenden Aktien in Kombination mit Euro-Anleihen in Investment Grade

Qualität.

Selbstverständlich werden auf Wunsch auch ergänzende Komponenten wie

Immobilien, HiYield Anleihen oder Währungsanleihen beigemischt. Auf

nachhaltigen Vermögenserhalt wird ebenso wie auf attraktive Ausschüttungen zur

Verwendung für den Stiftungszweck geachtet. Dieser Ansatz wird von der speziell

für die Verwaltung von Stiftungsanlagen zuständigen Abteilung im Commerzbank

Asset Management bereits seit Jahrzehnten erfolgreich umgesetzt.

In die stiftungsspezifischen Anlagestrategien der Commerzbank kann sowohl in Mandatsform als auch mit den Commerzbank Stiftungsfonds investiert werden. Diese Fonds sind speziell auf die Bedürfnisse der Stiftungen ausgelegt und bieten gerade kleinen und mittleren Stiftungen die Möglichkeit, Ertrag, Risiko und Liquidität sowie Nachhaltigkeits-aspekte kostengünstig zu vereinbaren. Auch der bilanzielle Buchhaltungsumfang ist bei der Fondsanlage deutlich geringer. Auch für vorsichtige Privatanleger sind die Fonds eine gute Wahl.

Der Stiftungsfonds

„Stabilität“ ist die professionelle Lösung für

Stiftungen, Vereine, Verbände und andere Institutionen – aber auch für private

Anleger – mit Interesse an Kapitalerhalt, attraktiven Ausschüttungen und

geringer Vermögensschwankung.

Die Variante „Rendite“ wählen etwas risikofreudigere Anleger. Mit deren stärker ausgeprägten Wunsch nach Vermögensmehrung sollte die Akzeptanz für etwas höhere Vermögensschwankungen einhergehen. Mit einer Mischung aus beiden Fonds kann der Investor seine individuellen Anlagevorstellungen umsetzen.

Wie investieren die CommerzbankStiftungsfonds?

Der Investmentprozess mit strategischer und taktischer Allokation sowie einem aktiven Risikomanagement ist in der Vermögensverwaltung fest verankert und nutzt die Ressourcen des gesamten Commerzbank-Konzerns. Neben fundamentalen, gesamtwirtschaftlichen und unternehmensspezifischen Überlegungen fließen technische Indikatoren und portfoliotheoretische Berechnungen in die Portfoliokonstruktion ein. Darüber hinaus werden vor dem Hintergrund der Anlegerinteressen ESG-Kriterien (Umwelt, Soziales und Governance) bei der Portfolioallokation berücksichtigt, mit dem Ziel einen guten Nachhaltigkeits-Score zu erreichen.

Das Fondsportfolio besteht im Wesentlichen aus Einzeltiteln der Assetklassen Aktien und Anleihen. Zur Marktabdeckung werden zusätzlich Exchange-Traded Funds (ETFs) sowie aktiv gemanagte Fonds beigemischt. Der Anleiheanteil des Portfolios basiert auf Euroanlagen und wird überwiegend in Staats- und staatsnahen Anleihen, Pfandbriefen und vergleichbaren Titeln sowie in Unternehmensanleihen investiert. Ein kleinerer Anteil an Anleihen mit Bonität unterhalb Investment Grade darf beigemischt werden.

Als durchschnittliche Portfoliobonität wird der mittlere Investment-Grade-Bereich angestrebt.

Beim Stiftungsfonds Stabilität werden maximal 25 Prozent und beim Stiftungsfonds Rendite maximal 50 Prozent des Fondsportfolios in Aktien, aktienähnliche Genussscheine, Aktienrisiken verbriefenden Wertpapiere oder Aktienfonds investiert. Die Aktienseite ist global ausgerichtet, wobei ein Schwerpunkt auf Euro-Anlagen liegt. Eine Risikobegrenzung im Fonds wird durch Einzeltiteldiversifikation (typischerweise 50-–70 Werte), Branchen-, Länder-, Laufzeiten- und Bonitätssteuerung sowie kontinuierliches Risikomanagement erreicht.

Neben einer laufenden Überprüfung diverser Risiko- und Performancekennzahlen wird das Fondsportfolio historischen Negativszenarien (sog. Stresstests) ausgesetzt. Diese verdeutlichen, welche Risiken in besonderen Stresssituationen im Portfolio auftreten und wie diese Risiken reduziert werden können. Die Ergebnisse fließen in die Entscheidungsfindung des Expertenteams für Stiftungsanlagen mit ein.